최근 디파이 관련 글이 많이 생겨나고 있습니다. 필자도 일단 따라 해 보자 하는 마음으로 시작했는데.. 높은 이율 뒤에 숨겨진 리스크가 너무 큰 반면에 사실상 정보를 '이해'하지 않은 채로 자금을 투입해 손해를 보고 있는 프로젝트가 있습니다. 더 큰 자금을 투입하기 전에 디파이의 리스크를 정리해보고 어느 정도 리스크를 회피할 수 있는 방법에 대해 이 글을 통해 전달해 보고자 합니다. 주식시장에서 종목 하나를 살 때도 기본적 분석을 위해 적게는 수시간, 기술적 분석은 시간과 상관없이 꾸준히 노력을 투입해야 하지만 디파이 프로젝트들은 '이율'하나만 보며 자금을 투입시켰던 기억이 있기에 앞으로는 같은 실수를 반복하지 않으려 합니다.

디파이는 '탈중앙화 금융(Decentralized Finance)'을 표방하는 분산금융, 분산 재정을 의미하는 약자입니다. 다른 말로 하면 기존 은행을 대체할 수 있는 수단을 암호화폐를 담보로 만들어내는 것입니다. 대표적으로 '이더리움'이 있으며 이더리움은 '스마트 컨트랙트' 알고리즘을 통해 중계자 없이 네트워크 상의 토큰들을 대상으로 안정적인 교환과 '교환의 기록'을 가능하게 합니다. 이를 통해 중앙화 된 거래소나 은행이 필요 없어지게 되고 개별 토큰의 자산화가 가능해집니다. 디파이가 규모적으로 크게 성장한다면 국제은행에서 비싼 수수료를 주며 거래할 필요가 없어집니다. 이는 각 국가 간 금융서비스의 경계가 희미해지는 것과 일맥상통하며 더 나아가면 중앙집중형 자산(달러, 엔화, 원화 등)에서 탈 중앙집중형 자산(비트코인, 이더리움 등)으로의 이동이라고 할 수 있습니다. 한마디로 디파이는 '스마트 컨트랙트' 기술을 통해 기존의 권위주의적 금융기관(은행, 증권사, 대부업체)을 대체하고 '사용자 친화적인 금융서비스로의 변화'를 뜻하는 총체적인 단어라고 볼 수 있습니다.

필자가 '혁신'이라고 생각하는 디파이 프로젝트중에 하나는 '미러 프로토콜(Mirror Protocol)'이 있습니다. 미러 프로토콜은 미국 상장 주식의 합성 자산 토큰화를 통해 사용자들이 쉽게 거래할 수 있도록 만든 탈증권 서비스입니다. 미국 주식의 가치 변동을 미러링 하여 토큰에 반영하기에 사용자는 국내 증권사를 통해 비싼 수수료를 제공하며 주식을 사야 하는 부담을 없앨 수 있고 권위주의적 금융기관의 규제에서도 벗어 날 수 있습니다. 미러 프로토콜과 같은 프로젝트가 지속적으로 성공한다면 가까운 미래에는 미국의 GME사태에서 발생한 로빈후드의 '매수'버튼 삭제와 같은 사태를 원천 차단할 수 있는 세상으로 변화할 수 도 있겠습니다. 그밖에 신세틱스, 컴파운드, 인스타댑 등 혁신적인 아이디어를 실질적으로 구현하고자 하는 프로젝트들이 진행되고 있습니다.(참고 - coinone.co.kr/talk/clip/detail/877)

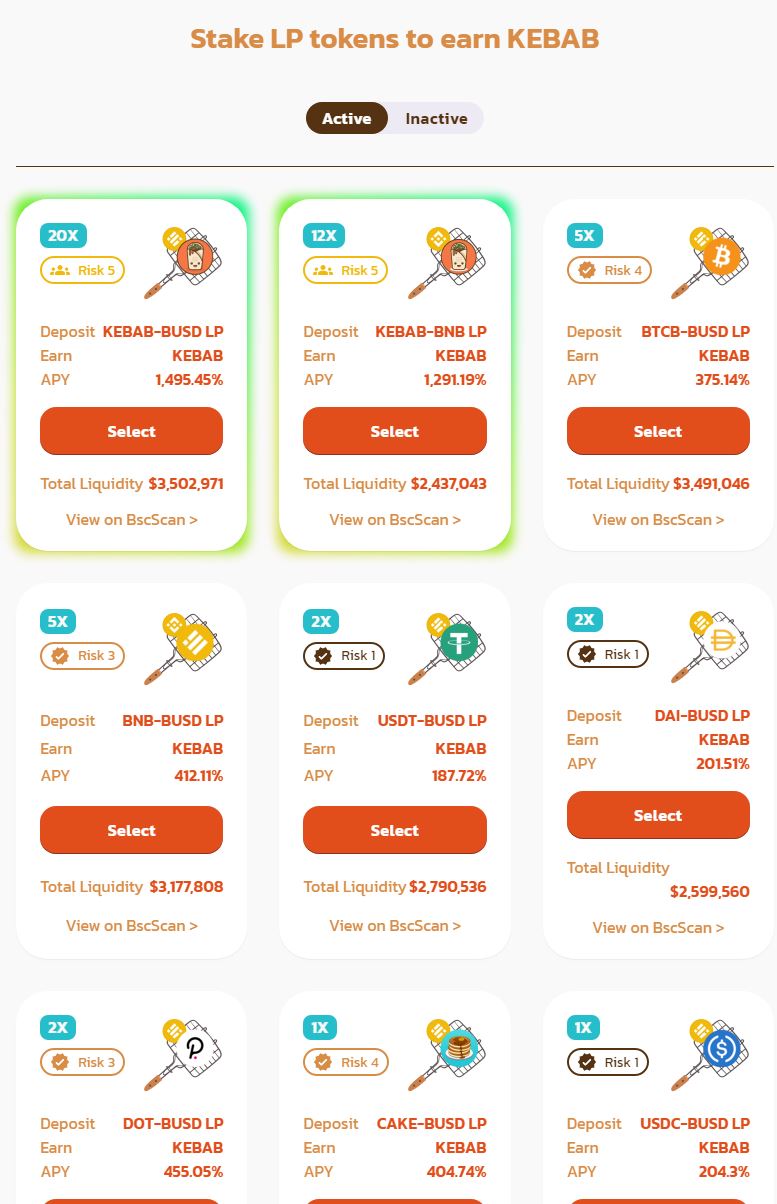

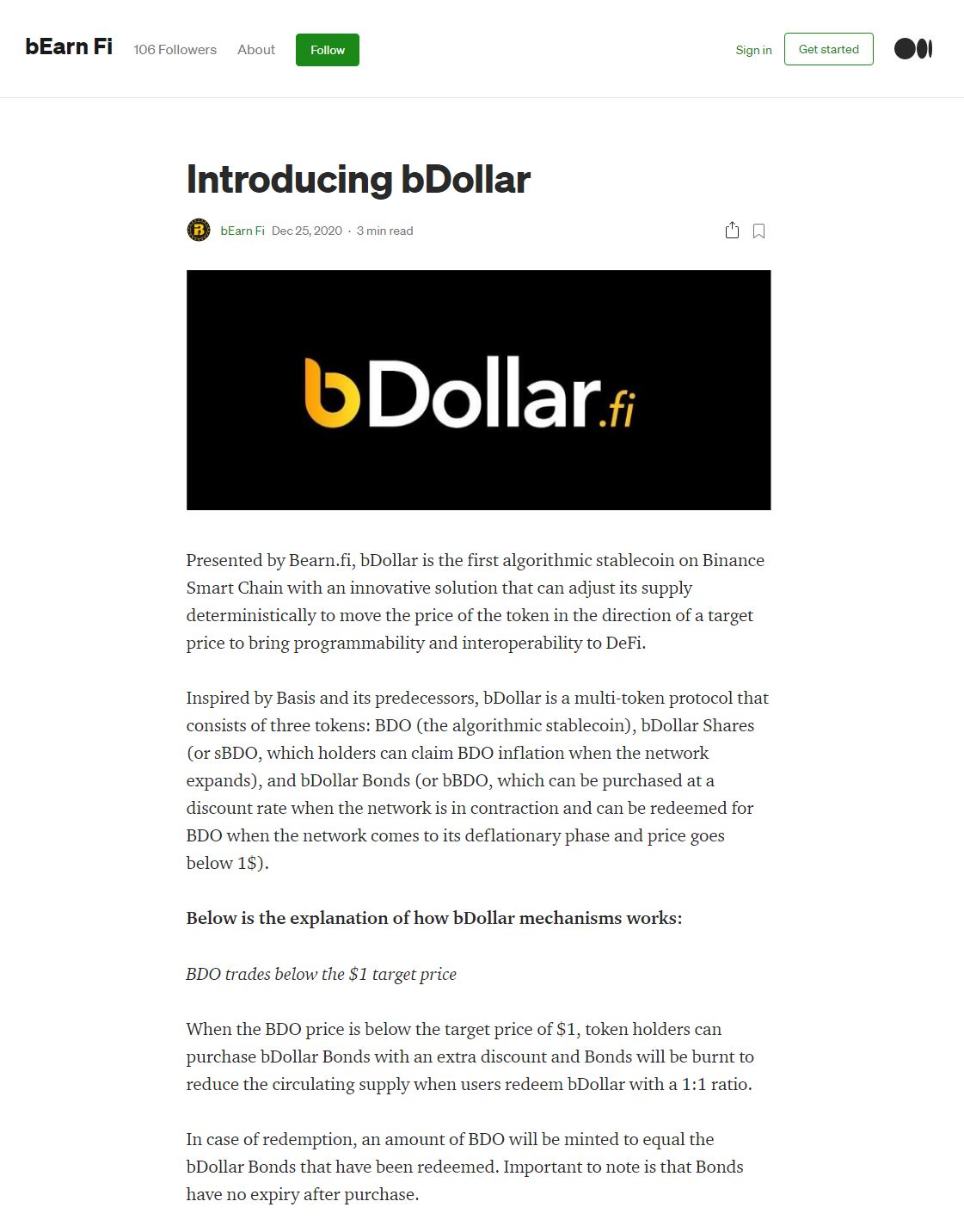

그러나 최근 커뮤니티에서 많이 퍼지고 있는 디파이 프로젝트는 위의 거창한 '탈중앙화 금융 지향'이라기 보다는 '폰지-다단계'에 가까운 형태를 보여줍니다. 이런 디파이 프로젝트는 주로 이자 농사를 통해 수익을 창출하는 플랫폼입니다. 사용자는 암호화폐를 담보로 맡기고, 각 프로젝트에서 발행하는 자체 거버넌스 토큰을 받는 모델입니다. 자체 거버넌스 토큰의 가격이 안정적으로 유지되거나 시세가 올라간다면 현재 이보다 더 좋은 수익모델은 없다고 봐도 과언이 아닙니다. 그러나 '유동성 풀'의 감소로 자체 거버넌스의 시세가 불안정해지면 프로젝트 자체가 휴지조각이 되는 시스템 이기에 수익성 측면으로 보면 Ultra high risk and return입니다. 이런 이자 농사형 디파이들은 결국 단기적으로 사용자들의 참여도에 의해 프로젝트의 성과가 결정되기에 항상 '풀의 변동성'에 항상 예의주시해야합니다.

이런 탈 중앙화 거래소에서 토큰을 구매하면 시세가 불안정하다는 단점이 있습니다. 바이낸스와 업비트, 후오비 등의 대형 거래소는 거래소 자체에 예치되어있는 압도적인 물량으로 호가를 관리하는 인터페이스(주식 호가창과 똑같음)를 이용합니다. 이를 통해 거래소는 수수료를 받아 사업을 영위합니다. 반면에 탈 중앙화 거래소(유니 스왑, 케이크 스왑, 연어 스왑 등, DEX)에 유동성을 공급하는 유동성 공급자는 '풀'의 토큰 중에 하나가 다른 거래자에 의해 거래되면 거래액의 일정 비율을 수수료로 가져가게 됩니다. 때문에 거래가 활발히 일어나는 인기 있는 토큰에만 유동성 공급이 몰리게 됩니다.

거래소와 다르게 탈 중앙화 거래소는 '유동성 풀'을 이용해 가격이 결정됩니다. 즉 유동성 풀의 크기가 충분히 크다면 토큰의 가격이 어느 정도 안정적으로 형성되지만 유동성 풀이 작다면 가격이 급격하게 변화되는 리스크가 있습니다. 탈 중앙화 거래소에서 토큰을 구매하는 토큰 거래자는 토큰 자체의 내적 시세보다도 '유동성 풀'의 크기를 통해 가격이 변동되는 것을 볼 수 있습니다. 풀에서는 공급량이 적은 반면 수요자가 많으면 시세가 급격히 올라가는 구조로 되어있기 때문입니다. 해당 프로젝트에서 유동성을 공급하던 사용자들이 대량으로 물량을 철회하면 프로젝트의 거버넌스 토큰은 시세가 급격히 떨어질 수밖에 없습니다. 이는 유동성 풀을 이용해 스왑을 제공하는 모든 디파이 서비스에 적용됩니다. 결과적으로 '풀'이 줄어들면 프로젝트는 이율이 급격히 낮아서 보상을 제대로 지급하지 못하게 되고 이는 연쇄적인 유동성 철회로 이어지게 됩니다.

또 다른 리스크는 프로젝트 그 자체에 있습니다. 이미 많은 디파이 프로젝트들의 사례가 있습니다. 불과 얼마 전 바이낸스 체인을 이용하여 운영되던 MULTI는 '스마트 컨트랙트'를 표방만 하고 실제로는 자신들에게 모든 자산이 전송되도록 만들어 놓았습니다. 이후 사이트는 얼마 지나지 않아 폐쇄되었습니다. 또한 출시 하루 만에 4억 달러의 예치금을 모았던 '얌'프로젝트는 컨트랙트 설계오류로 인해 리 베이스가 정상작동하지 않았고 결국 프로젝트는 실패로 끝났습니다. 이를 통해 디파이라는 이름을 이용해 비록 정상적이고 혁신적으로 보일지라도 설계 구현의 미흡이나 애초에 먹튀 할 계획으로 만들어진 프로젝트들도 있다는 걸 반드시 인지해야 합니다.

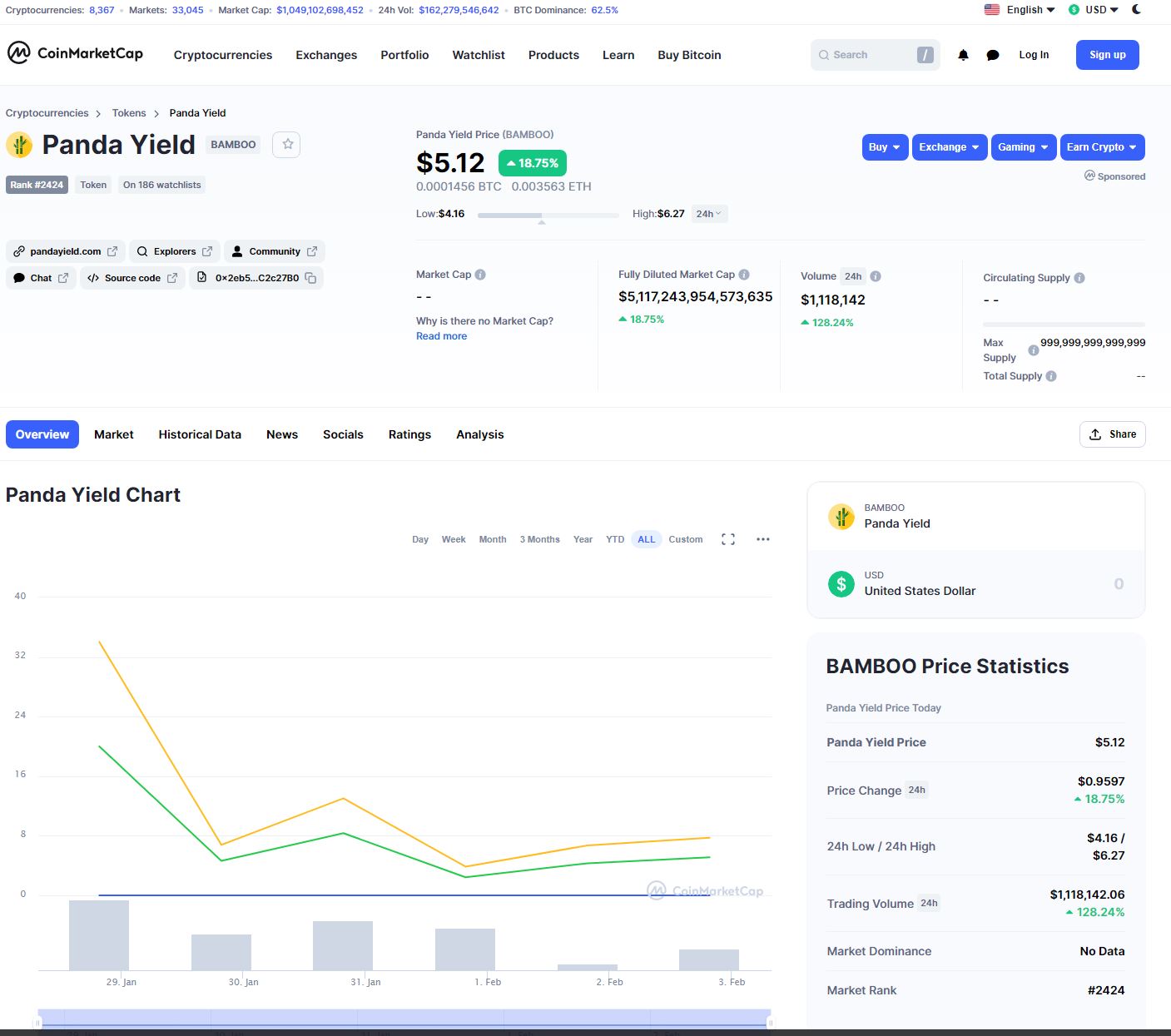

이자 농사를 제공하는 디파이 프로젝트들의 특성 상 초반에 발행되는 거버넌스 토큰을 선점하면 나중에 이익이 극대화 되는 경향이 있습니다. 프로젝트의 운영자들 또한 거버넌스 토큰의 상승을 통해 막대한 수익을 창출 할 수 있기에 "자체 토큰 - 스테이블 코인 유동성 풀" 제공자에게 가장 큰 보상을 지급합니다. 이자농사를 위한 자체토큰을 보통 '곡괭이 토큰'이라고 부릅니다. 이런 이유로 프로젝트를 초기에 선점하기 위해서 많은 사람들이 '곡괭이 토큰'을 구입해 이자농사에 참여합니다. 그러나 곡괭이 토큰을 구입하는 것은 위의 여러가지 리스크와 마찬가지로 리스크 그 자체로 볼 수 있습니다. 프로젝트의 성과여부에 따라 수익이 극대화 되어서 돌아 올 수 있지만 실패한다면 토큰자체의 가치가 0에 수렴하기 때문입니다. 이런 이자농사 프로젝트들은 사용자들이 가장 수익이 높을 것으로 예상되는 프로젝트로 유동성을 지속적으로 옮기기 때문에 시세변동이 매우 큽니다. 즉 곡괭이 토큰은 '유동성 풀'의 크기에 의해 하루에도 가격이 수십 프로씩 널뛰기하는 게 보통입니다.

위에서 언급한 리스크들을 간단하게 정리하면 다음과 같습니다.

1. 프로젝트 자체의 리스크

2. 더 높은 APY를 쫓는 유동성 공급자들의 변동성으로 인한 '유동성 풀'의 급격한 축소

3. '곡괭이 토큰'의 시세변동

이를 최소한으로 방지하기 위해서는 결국 공부가 필연적입니다. 각 프로젝트의 사이트에 링크되어있는 백서(Docks)는 반드시 한번 이상 읽어서 프로젝트의 방향성과 운영진들의 목표, 프로젝트의 수익구조에 대해서 알아보아야 합니다. 백서에는 운영진들의 통찰력과 노력이 보이기에 유동성 공급자들에게 신뢰성을 각인시킬 수 있습니다. 다음은 프로젝트에서 공개한 GitHub를 통해서 개발진의 다양한 정보를 파악할 수 있습니다. 깃허브에서는 개발진의 포트폴리오와 족적(contributions), 프로젝트 개발과정의 역사, 실제 코드를 볼 수 있습니다. 제대로 운영되고 있는 일드 파밍 프로젝트는 보통 텔레그램, 트위터, 디스코드 등을 운영하기에 자금을 투입시키기 전 운영진이 지속적인 소통을 하는지, 예기치 못한 애러에 대한 대응을 어떻게 처리하는지 등에 대한 관찰이 필요합니다.

다음으로 자금을 투입시키기로 결정했다면, 곡괭이 토큰을 먼저 구입하기보다 채굴할 수 있는 안전자산 페어(USDT, BUSD, BNB 등)를 통해 곡괭이 토큰을 채굴 한 이후 곡괭이 토큰 페어를 만들어 투입시키는 것이 안정적입니다. 이렇게 하면 곡괭이 토큰의 시세변동에 큰 신경을 안 써도 되며 원금 확보가 우선적으로 진행됩니다. 규모가 있는 일드 파밍 프로젝트들은 보통 안전자산 페어를 통한 채굴을 제공합니다. 안전자산 페어가 없는 일드파밍으로 굳이 리스크를 짊어지는 것 보다 APY가 낮더라도 곡괭이 토큰을 채굴 해서 채굴된 토큰으로만 재투입시키면 리스크를 줄이면서 수익을 극대화 할 수 있습니다.

앞서 언급했듯이 대다수의 일드파밍 사용자들은 더 높은 수익률을 쫓아 이동하는 경향이 있습니다. 이는 유동성 공급 풀이 줄어들거나 늘어나는 주요한 원인이며 곡괭이 토큰의 가치를 하락시켜 부정적인 연쇄작용을 불러일으킵니다. 만약 자신이 참여한 프로젝트가 이런 연쇄작용을 멈추고 다시 정상적으로 운영된다면 참여자들의 신뢰도가 더 높아질 것입니다. 이는 프로젝트를 성공으로 이끌 것이고 최종적으로 거래소 상장까지 도달할 가능성이 높습니다. 디파이 프로젝트에 참여하며 이런 경험을 통해 믿음이 생기고 원금 회수가 끝났다면 굳이 유동성을 이리저리 옮기는 것보다는 지속적으로 참여하는 것이 수익을 극대화할 수 있는 방향이 아닐까 생각합니다.

위에서 언급한 리스크를 낮추는 방법을 간단하게 정리하면 아래와 같습니다.

1. 백서, 깃허브, 텔레그램, 트위터, 디스코드 등을 통해 정보를 지속적으로 수집

2. 원금 확보가 최우선

3. 지속적으로 '풀의 크기'를 관찰하기

4. '곡괭이 토큰'은 기존 풀로 채굴한 다음 투입하기

세상에 잃어도 되는 돈은 없다고 생각합니다. 높은 이율을 먼저 보기보다 프로젝트 그 자체에 집중해서 안정적인 수익을 창출하는 것이 장기적으로는 오히려 부자로 만들어주는 지름길이 아닐까 생각합니다.

거래소 관련

- 필자의 바이낸스 레퍼럴 링크(거래 수수료 절감)

- 바이낸스 코인(BNB) 집중분석 및 2025년 가격예측

- 암호화폐 투자를 위해 반드시 알아야 할 시가총액 10위 화폐의 정보#1

- 암호화폐 투자를 위해 반드시 알아야 할 시가총액 10위 화폐의 정보#2

디파이 관련

- 신생 디파이 프로젝트 소개 - UBU Finance(Universal Binance Union), 출시 4일만에 BSC 20위 랭크

- BSC 신생 디파이 프로젝트 소개 - 구스 파이낸스(Goose Finance

- 2세대 일드파밍토큰 소개 -VLAD, yGoat[BSC, 바이낸스 스마트 체인]

- 라이트닝 캐시[Lightening Cash] 출시 및 에어드랍 진행 정보 요약[바이낸스 스마트체인]

- 초보자는 반드시 알고 진행해야 하는 디파이 프로젝트의 리스크와 리스크를 줄이는 방법

- 일드 파밍에서 털리지 않는 방법(디파이 일드 인포 번역)

- 아이스크림 파이낸스로 볼 수 있는 신생 디파이 프로젝트의 위험성

참고자료

www.coindeskkorea.com/news/articleView.html?idxno=71480

디파이 로또의 꿈? ICO보다 공포스런 악몽일지도 - 코인데스크코리아

6월18일(미국 시각)은 탈중앙금융(DeFi) 업계에 기념비적인 날이었다. 이날 탈중앙 거래소 유니스왑(Uniswap)에 디파이 플랫폼 컴파운드(Compound)의 거버넌스 토큰 COMP가 상장됐다. 초기 가격이 약 62달

www.coindeskkorea.com

주요 디파이 5곳 분석해보니... "나무 말고 숲을 봐야"

암호화폐 시장분석 전문가 루비카프(Rubikav)가 최근 핫이슈로 부상한 디파이(Defi) 프로젝트에 대해 상세히 분석한 글을 내놨다. 그는 코

joind.io

www.coindeskkorea.com/news/articleView.html?idxno=71656

디파이 열풍의 원동력 “평범한 사람도 부자 될 수 있다” - 코인데스크코리아

디파이(DeFi, 탈중앙금융) 열풍을 이끄는 건 분명 이더리움 고래들이다. 그러나 디파이 트렌드를 통해 돈을 버는 이들은 평범한 사람들이다.본인을 조라고 불러 달라고 요청한 한 거래자는 수학

www.coindeskkorea.com

www.coindeskkorea.com/news/articleView.html?idxno=72164

테라, 주식-암호화폐 잇는 미러 프로토콜 출시 - 코인데스크코리아

스테이블코인 플랫폼 테라(Terra)가 지난 3일 미러 프로토콜(Mirror Protocol) 출시를 발표했다. 미러 프로토콜은 애플이나 테슬라와 같은 공개 기업의 주가를 따르는 암호화폐를 주조할 수 있는 프로

www.coindeskkorea.com

'벼락스타' 디파이 위기론… 미래 금융으로 발전 가능할까?

탈중앙화 금융 ‘디파이(DeFi)’는 블록체인계 벼락스타다. 지난해 10월 5억달러(약 5700억원)에 불과했던 디파이 프로젝트 예치금액은 지난

joind.io

해시넷

해시넷 코인위키 사이트는 블록체인 및 암호화폐 관련 위키백과사전을 지향합니다. 해시넷 코인위키는 여러 사용자들의 집단지성을 모아 위키(wiki) 방식으로 운영됩니다. 누구나 자유롭게 해시

wiki.hash.kr

'Investement(Blockchain) > Blochchain article' 카테고리의 다른 글

| 암호화폐 투자를 위해 반드시 알아야 할 시가총액 10위 화폐의 정보#1 (2) | 2021.02.07 |

|---|---|

| 일드파밍에서 털리지 않는 방법(디파이일드 인포.com 번역) (0) | 2021.02.04 |

| 믿기힘든 수익률? PhpTrader(아비트리지 거래 자동화 플랫폼)스캠인것 같은 이유(HYIP) (0) | 2021.01.19 |

| [블록체인 초보가 시작하는] 스팀잇 도전기 #4 (4) | 2021.01.11 |

| [블록체인 초보가 시작하는] 스팀잇 도전기 #3 (0) | 2020.12.29 |

댓글